Desde que dejamos atrás lo peor de la pandemia, la economía española ha evolucionado al compás del violento shock generado por la crisis energética y de suministros, y de su principal derivada: la inflación. El golpe plantea como primera cuestión si estamos condenados inexorablemente a una recesión. Las señales son todavía confusas.

Por una parte, las expectativas están en números rojos. Esto es porque las empresas registran una fuerte caída de los pedidos (con índices PMI por debajo del nivel 50 que marca el umbral de la contracción, tanto en la industria como en los servicios). En los sectores de manufacturas los márgenes se comprimen: los precios percibidos crecen menos que los costes de los suministros. Y es un hecho que los hogares en su conjunto están perdiendo capacidad de compra, algo que se refleja en la caída en picado de la confianza de los consumidores.

Otros indicadores, sin embargo, desafían el pesimismo de las encuestas de opinión. Destaca el buen comportamiento del mercado laboral, según el avance de afiliación de mediados de mes, cuando se anunciaba una tormenta perfecta para este otoño. El auge de las exportaciones tampoco se desmiente. Nuestras ventas en el exterior se incrementan a tasas que casi duplican las de la locomotora alemana (24% en lo que va de año, versus 14%). El turismo sigue tirando.

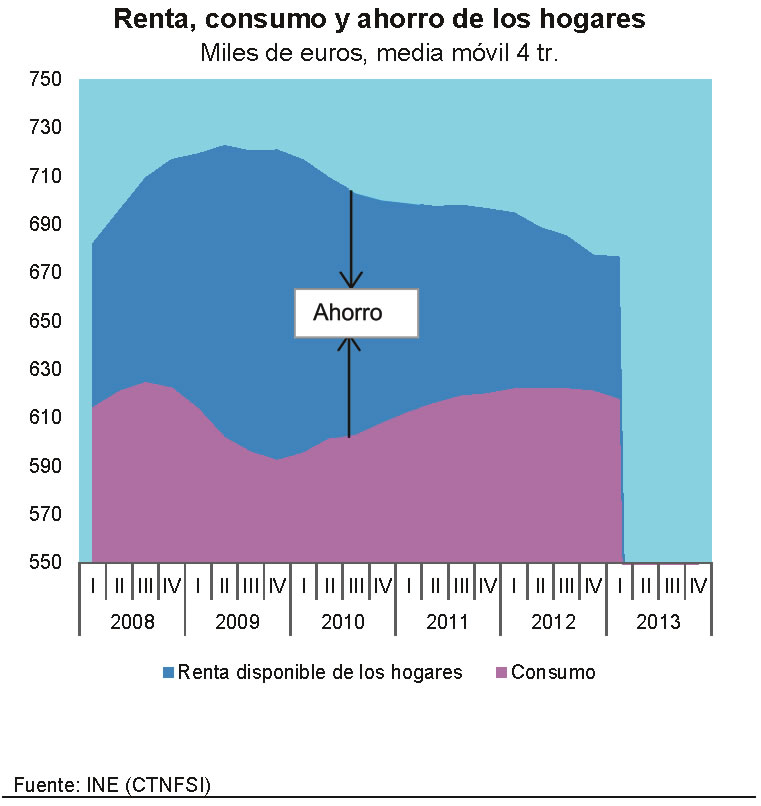

Con todo, el consumo es el que marcará la diferencia. Es posible que los hogares estén todavía recurriendo al ahorro para compensar la erosión de los ingresos como consecuencia de la inflación. Pero este comportamiento, que estaría sosteniendo el gasto en consumo a muy corto plazo, —de ahí la evolución del empleo— se está agotando. Por tanto, habida cuenta del peso preponderante de ese componente de demanda en el PIB, una contracción de la economía es lo más probable, si no en el cierre del presente año, en el inicio del que viene.

A partir de ahí todo depende de la presión de los precios que han generado el brote inflacionista, y esa es la segunda clave de la coyuntura. La desescalada del IPC, de afianzarse, aliviará los presupuestos familiares. Esto no es descartable habida cuenta de la relajación de la cotización del gas en los mercados a plazo y del estancamiento del precio del petróleo en esos mismos mercados, sin duda bajo la hipótesis de un statu quo en el conflicto de Ucrania.

Sin embargo, los alimentos están tomando el relevo de la energía como principal factor de inflación. El IPC de alimentos no elaborados se incrementa a un ritmo anual superior al 15% tanto en España como en la UE, y con una tendencia ascendente. No es solo que estos productos incorporen el encarecimiento de los hidrocarburos. También soportan los fenómenos de escasez provocados por la climatología y la volatilidad de los mercados internacionales. Pese a todo, el encarecimiento de los alimentos tiene menos repercusión en el aparato productivo que el shock energético. Cabe por tanto esperar una moderación del IPC en los próximos meses, que podría facilitar una recuperación a partir de la primavera. Es decir, aunque se produjera una recesión (dos trimestres en negativo), sería de corta duración.

En todo caso, el BCE da a entender que todavía seguirá ajustando sus tipos, hasta que las señales de desescalada de los precios sean patentes. Es crucial que esta política no empañe las perspectivas de recuperación, y que se acompañe de una vigilancia estrecha de la estabilidad financiera. Cabe resaltar la advertencia del propio BCE en su informe de estabilidad financiera divulgado esta semana, acerca de los riesgos de falta de liquidez de los fondos de inversión, en un contexto de subida de tipos de interés.

Con todo, y pese a las incertidumbres, el consenso de analistas de Funcas apunta a una desescalada de la inflación y, a su corolario, es decir una progresiva recuperación a partir de la próxima primavera.

FONDOS | A nivel global, el volumen total de activos de los fondos y sociedades de inversión y de los fondos de pensión alcanzó el 120% del PIB mundial en 2021. En el caso de España, el peso del sector es menor, del 62% en 2021, pero en fuerte expansión en los últimos años (44% en 2015). El patrimonio de los fondos de inversión totaliza 620.000 millones de euros y su rentabilidad alcanza el 6,3% (con datos de 2021). Para los fondos de pensión, las cifras son de 128.000 millones y 8,5%, respectivamente.

Este artículo se publicó originalmente en el diario El País.