La implantación de complementos salariales en el IRPF parece estar en el candelero de la discusión impositiva. Esta propuesta, rodeada por una aureola de modernidad, es en realidad antigua. La primera vez que se aplicaron fue en Estados Unidos en 1975, a propuesta del gobierno republicano de Gerald Ford. Aunque nacieron con la intención de ser complementos transitorios lo cierto es que, como ocurre con la mayoría de beneficios fiscales, en 1978 el gobierno de Jimmy Carter los convirtió en permanentes y su sucesor, Ronald Reagan, los expandió significativamente. En la actualidad, a pesar los múltiples amagos por eliminarlos, los complementos salariales persisten en los Estados Unidos.

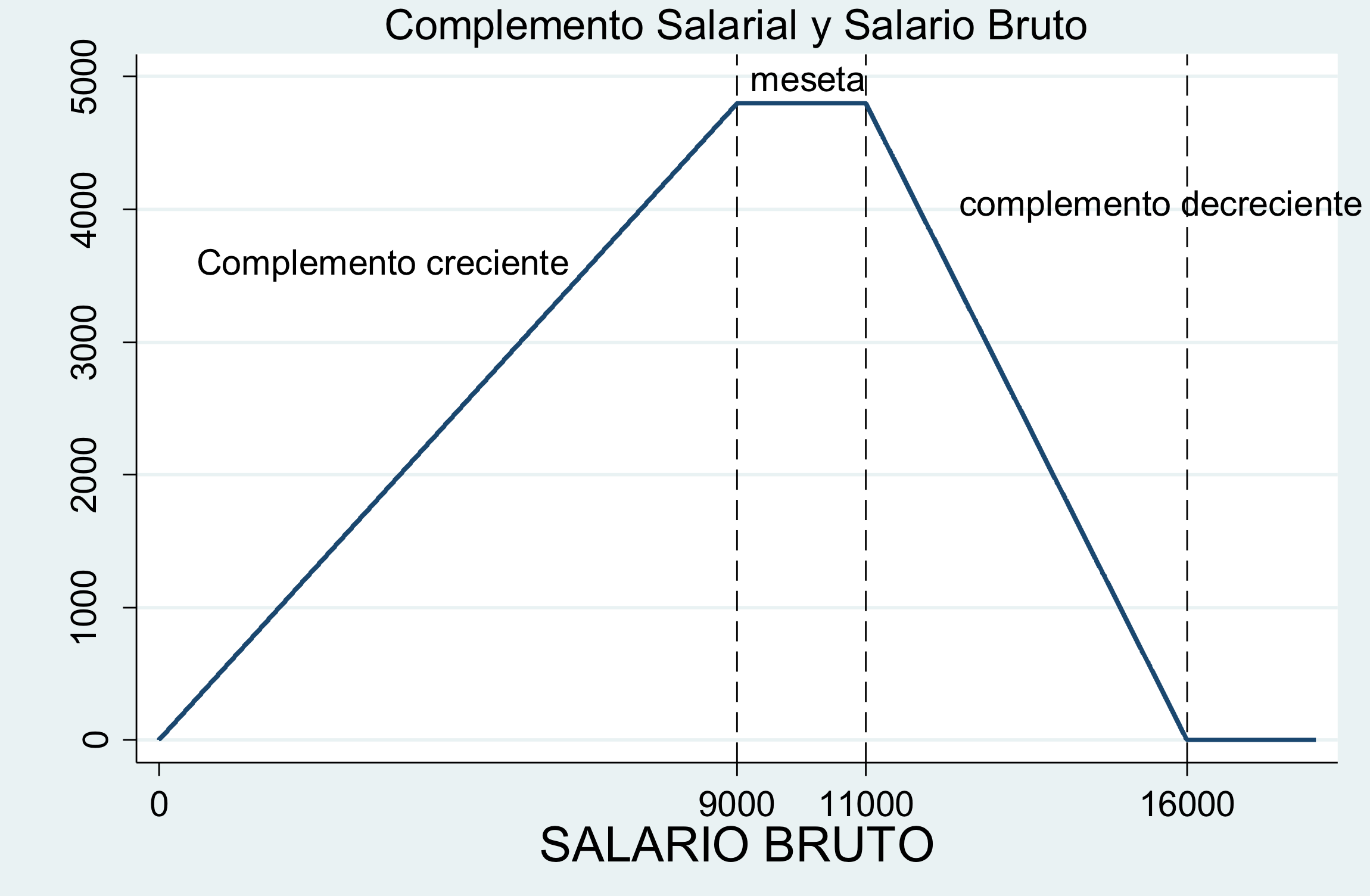

Operativamente, estos complementos salariales se instrumentan a través de una deducción reembolsable. Es decir, una deducción cuyo devengo está asegurado independientemente de que la cuota del impuesto sea positiva o no. El contribuyente-objetivo suele ser el trabajador de rentas medias y bajas. Y el requisito ineludible para generar el derecho a su percepción es percibir rentas salariales. Su diseño describe un perfil de “altiplano”: la deducción crece inicialmente hasta llegar a la meseta, en donde se hace constante, para, finalmente, descender gradualmente con el salario hasta su completa desaparición. A efectos ilustrativos, la Figura 1 describe el perfil de un complemento salarial virtual de 400 euros mensuales (4800 euros anuales) para jóvenes, al estilo del complemento salarial del que la prensa se viene haciendo eco.

Figura 1

Aunque las ganancias en equidad y el aumento de la participación laboral son dos de los argumentos vertidos a favor de este tipo de complementos, lo cierto es que no todo es “miel sobre hojuelas”. Afortunadamente, la evidencia empírica disponible para otros países sobre estos complementos es amplia. En relación a los incentivos a la participación laboral, estos sólo parecen operar en las madres solteras, con un impacto despreciable sobre la participación laboral de otro tipo de trabajadores. Por otro lado, cuando el complemento salarial se aplica a familias, como se ha propuesto ya en España, el efecto sobre la participación es desigual para el primer y segundo perceptor de rentas dentro del hogar. De hecho, la evidencia empírica disponible confirma que el complemento salarial puede desincentivar la participación laboral del segundo perceptor. Es decir, el impacto sobre la participación laboral es, cuando menos, ambigua. Adicionalmente, el complemento salarial puede tener una incidencia adversa tanto sobre la intensidad laboral (horas trabajadas) como sobre el volumen de la economía sumergida. Como ilustra la Figura 1, a partir de un cierto nivel retributivo el complemento se reduce gradualmente hasta su completa desaparición. Por ello, para los niveles salariales en los que el complemento salarial decrece, se generan incentivos para que el trabajador, o bien reduzca sus horas de trabajo o, alternativamente, perciba todo o parte de su renta marginal fuera de la órbita legal de la Economía. Es decir, en el rango salarial en el que el complemento decrece (phase out) la economía sumergida puede aumentar y la intensidad laboral reducirse.

«Cuando el complemento salarial se aplica a familias, el efecto sobre la participación es desigual para el primer y segundo perceptor de rentas dentro del hogar. De hecho, la evidencia empírica disponible confirma que puede desincentivar la participación laboral del segundo perceptor».

Otro elemento controvertido es la posible traslación del complemento salarial desde el empleado al empleador. La teoría de la imposición reconoce que la incidencia legal y la incidencia efectiva de impuestos y subsidios no tienen por qué coincidir. Es decir, es perfectamente factible que el complemento salarial, reconocido legalmente al empleado, termine siendo absorbido por el empleador, a través de una reducción del salario bruto pagado. Esta posibilidad depende de las elasticidades de la oferta y de la demanda del mercado laboral correspondiente. En concreto, cuánto más elástica sea la demanda laboral (empleador) y más inelástica la oferta (empleado), mayor será la posibilidad de traslación. Desafortunadamente, los trabajadores no calificados o con experiencia reducida, que son los candidatos más probables a percibir el complemento salarial, presentan una elasticidad salarial baja mientras que la de sus empleadores es alta. Lo que implica una posibilidad elevada de que, total o parcialmente, el complemento salarial termine capitalizándolo el empleador en vez del empleado.

Por otro lado, no debe pasarse por alto que este tipo de complementos erosiona la capacidad recaudatoria del impuesto. No sólo porque elimina contribuyentes netos, sino porque muchos de estos contribuyentes, tras el establecimiento del complemento salarial, devengarán una transferencia adicional con cargo a los contribuyentes que tengan la desgracia de no ser lo suficientemente pobres como para percibir el complemento salarial ni lo suficientemente ricos como para escapar de la órbita del IRPF. Esos sufridores tienen un nombre: clase media trabajadora, que con toda seguridad serán los que asumirán el coste de financiar los complementos salariales. Esta circunstancia hace que, cuando ampliamos el análisis distributivo de los complementos salariales a las rentas medias, las supuestas ganancias de equidad que se reconocen a los complementos salariales puedan quedar en entredicho.

«Existe una posibilidad elevada de que, total o parcialmente, el complemento salarial termine capitalizándolo el empleador en vez del empleado».

A todo lo anterior, debe añadirse que el aparato administrativo necesario para poner en funcionamiento los complementos salariales no es gratis, sino más bien todo lo contrario. Sin olvidarnos tampoco de los costes de cumplimiento adicionales en los que tendrán que incurrir los potenciales beneficiarios –tiempo, asesoramiento, etc.

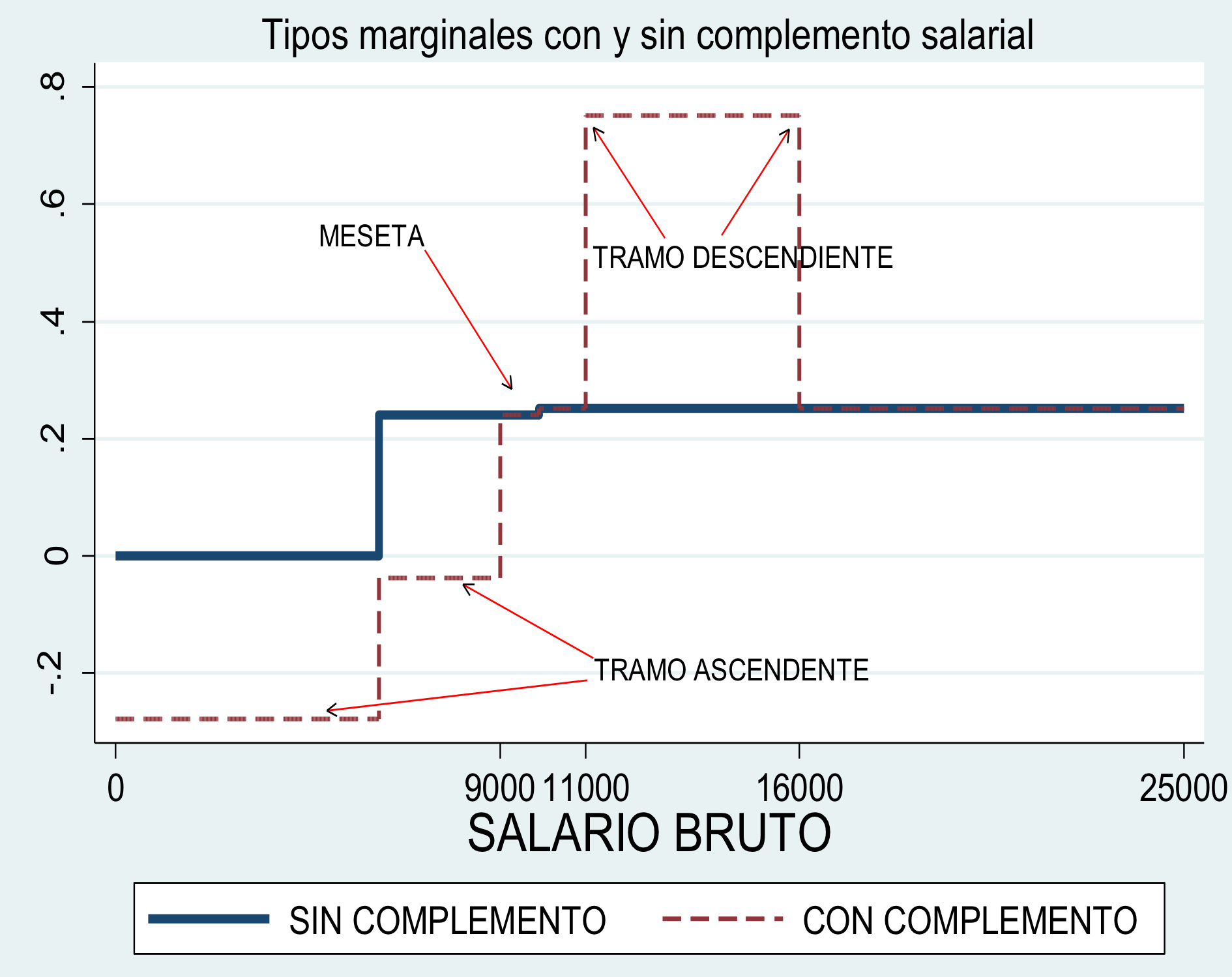

Para concluir, no puede pasarse por alto la alteración severa que los complementos provocan en la magnitud de los tipos marginales, responsables últimos de los costes de eficiencia del impuesto. Como se ilustra en la Figura 2, mientras los tipos marginales decaen de modo severo en el tramo creciente (phase in), en el tramo en el que el complemento salarial decrece con el salario (phase out) los tipos marginales se disparan hasta niveles dramáticos. Es esta alteración en el perfil de los tipos marginales la que provoca importantes distorsiones en el comportamiento de los contribuyentes.

Figura 2

Por todo lo expuesto, parece sensato que antes de instaurar los complementos salariales en la realidad fiscal española deberían contestarse estos y otros interrogantes a ellos vinculados.