El 12 de septiembre de 2019, el Consejo de Gobierno del BCE decidió reducir el tipo de interés aplicable a la facilidad de depósito en 10 puntos básicos hasta situarse en el -0,50%. Los tipos de interés aplicables a las operaciones principales de financiación y a la facilidad marginal de crédito se mantuvieron en sus niveles del 0,00% y el 0,25% respectivamente. El Consejo de Gobierno espera ahora que los tipos de interés oficiales del BCE continúen en los niveles actuales, o en niveles inferiores “hasta que observe una convergencia sólida de las perspectivas de inflación hasta un nivel suficientemente próximo, aunque inferior, al 2 % en su horizonte de proyección, y dicha convergencia se haya reflejado de forma consistente en la evolución de la inflación subyacente.” Por otro lado, se anunció también que “se reanudarán las compras netas en el marco del programa de compra de activos a un ritmo mensual de 20.000 millones de euros a partir del 1 de noviembre. También se seguirá reinvirtiendo íntegramente el principal de los valores adquiridos en el marco del programa de compras de activos que vayan venciendo. Asimismo, se modificarán las modalidades de la nueva serie de operaciones trimestrales de financiación a más largo plazo con objetivo específico (TLTRO III) “para mantener unas condiciones de financiación bancaria favorables, asegurar la transmisión fluida de la política monetaria y respaldar adicionalmente la orientación acomodaticia de la misma.” Finalmente, se decidió optar por el tiering system, en particular con un sistema de dos tramos para la remuneración de las reservas, de acuerdo con el cual no se aplicará el tipo de interés negativo de la facilidad de depósito a una parte del exceso de liquidez mantenido por las entidades.

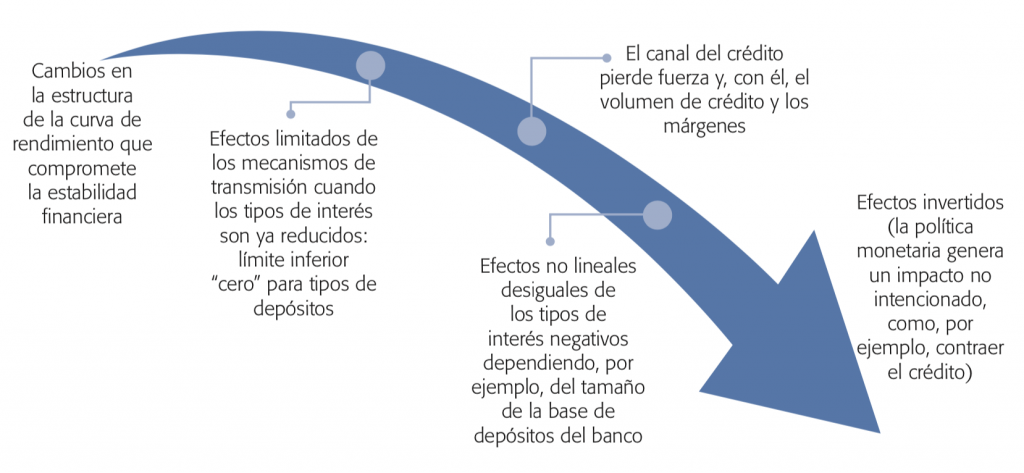

Ante la situación monetaria en la zona del euro, parece conveniente preguntarse qué señalan los estudios teóricos y empíricos sobre el posible impacto de los tipos de interés negativos en el sector bancario. El Gráfico 1 resume las principales aportaciones, que pueden resumirse en los siguientes cinco puntos:

- El principal mecanismo por el que actúan los tipos oficiales negativos es alterando la estructura de la curva de rendimiento. Se ha demostrado que pueden agravar las situaciones (repetidas en varias ocasiones en los últimos meses en varias áreas monetarias) en la que los tipos de corto plazo son mayores que los de largo plazo. Esto sucede, en parte, porque la efectividad de los tipos decrecientes puede tener un límite inferior a partir del cual la política monetaria sería menos efectiva o no efectiva (effective lower bound o ELB).

- Se constata en un amplio abanico de situaciones, que el límite inferior que los bancos ofrecen en sus depósitos está acotado a cero. Las entidades financieras rara vez ofrecen tipos negativos a sus depositantes porque se considera una anomalía (pagar por ahorrar) difícilmente comprensible por parte de los clientes.

- Diferentes estudios apuntan a que el canal del crédito (aumento de la predisposición a invertir y endeudarse con una política monetaria laxa) pierde efectividad con tipos reducidos o cero. El propio BCE ha constatado que el crédito aún se mantiene en niveles modestos a pesar de que el tipo oficial es cero. Los bancos pueden acceder a financiación más barata pero se ven más afectados por las caídas de tipos activos, con lo que los márgenes de intereses decrecen.

- Los tipos de interés no tienen efectos lineales en el crédito ni actúan del mismo modo en todos los países ni para todas las entidades. Así, por ejemplo, los bancos con mayores bases de depositantes se ven más afectados (al no poder reducir los tipos pasivos en la medida que sería preciso).

- Relacionado con el punto anterior (y los impactos no lineales) puede darse el caso de que se produzca un efecto invertido (reversal effect) de la política monetaria y —por la vía de las expectativas y falta de efectividad del canal del crédito— provoque que el crédito se reduzca en lugar de aumentar ante una reducción de tipos.

Gráfico 1 – Tipos de interés negativos y actividad bancaria

Fuente: elaboración propia

Resulta complejo delimitar hasta qué punto la articulación de tipos de interés negativos en las operaciones principales de financiación del BCE puede suponer un contratiempo para la rentabilidad bancaria, aunque la mayor parte de los supuestos teóricos y de la evidencia empírica apuntan en esa dirección:

- La política monetaria es menos efectiva cuando los tipos de interés se encuentran en niveles reducidos. El canal del crédito no resulta igualmente funcional y, en determinados contextos, los tipos muy reducidos tienen efectos contrarios a los esperados por los decisores de política monetaria (menos crédito), entre otras cosas, al generarse expectativas negativas sobre la economía.

- Aunque los tipos de interés reducidos pueden tener un impacto positivo en la medida en que reducen la morosidad bancaria, el efecto negativo sobre el margen de intereses es mayor y, por lo tanto, el efecto neto en la rentabilidad es negativo.

- Los bancos que más ahorro captan en forma de depósitos se ven más afectados por los tipos de interés negativos en la medida en que no trasladan estos a sus depositantes. A largo plazo, una prolongación de estas medidas tiene implicaciones de estabilidad financiera potencialmente negativas.

- El impacto de los tipos de interés negativos en la rentabilidad es mayor cuanto menor sea el nivel de solvencia del banco.

- La evidencia empírica sugiere que, hasta el momento, la expansión cuantitativa del BCE ha tenido efectos positivos en la provisión de crédito, aunque ésta ha aumentado en menor medida de lo que se esperaba.

- Aunque en algunos casos como el español, los márgenes de intereses sobre activos totales puedan parecer similares a los de antes de la crisis, hay que tener en cuenta varios efectos “composición” que pueden tener un impacto final negativo en la rentabilidad: ahora, junto con el margen de intereses, baja también el volumen total de crédito y el de activos y, si la tendencia continua (o se agrava en una situación macroeconómica adversa) los márgenes de intereses podrían caer más.

Esta entrada es un resumen del artículo publicado en Cuadernos de Información Económica 272.

• Descarga aquí el artículo completo.

• Accede aquí al sumario y la descarga de la publicación.