Cuesta reconocer la carencia de conocimientos sobre cuestiones que afectan centralmente a nuestras vidas. Por eso, es destacable que más de un tercio de la población española entre 18 y 64 años admita no saber “lo necesario para tomar las decisiones financieras más adecuadas”. Este dato procede de la Encuesta Funcas 2023 sobre cultura financiera, realizada online entre el 6 y el 19 de septiembre de 2023 a una muestra de 1.500 personas, representativa de la población internauta residente en España.

Los encuestados que declaran esa falta de conocimientos financieros (36%) coinciden ampliamente en señalar como principal motivo la complejidad que entrañan las finanzas. En efecto, ante la pregunta sobre la razón por la cual no han adquirido más conocimientos, casi dos de cada tres afirman que “es un tema muy complicado”, mientras que las menciones a la falta de tiempo o de interés son mucho menos frecuentes (gráficos 1 y 2).

Estos datos ofrecen una pista para entender por qué la masiva oferta de educación financiera que se ha desplegado en los últimos años no ha traído consigo –hasta donde la evidencia disponible permite discernir– una mejora ostensible de la cultura financiera de la sociedad española. Tal vez la limitada eficacia de esta oferta se deba, en primera instancia, a la concurrencia de dos fenómenos: (1) la mayoría de la población cree disponer de suficientes conocimientos para tomar buenas decisiones financieras (así lo declara el 64% de los encuestados); y (2) a la minoría significativa que reconoce carecer de tales conocimientos (36%) le desanima la intuida dificultad de la materia. Seguramente, una parte de aquella mayoría sobreestima sus conocimientos (sesgo optimista), y una parte de esta minoría subestima su capacidad de enfrentarse a los contenidos de la educación financiera, prejuzgando su complejidad (sesgo pesimista). En cualquiera de los dos casos, se estaría renunciando a mejorar la propia cultura financiera a través de la búsqueda de información pertinente o de la participación en iniciativas de educación financiera.

Las respuestas de quienes han contestado la Encuesta Funcas 2023 sobre cultura financiera permiten sostener que el prejuicio de complejidad, o sesgo pesimista, erige una potente barrera cognitiva que opera incluso entre los ciudadanos más formados. Lo cierto es que el reconocimiento de insuficientes competencias financieras se halla tan extendido entre quienes han completado estudios universitarios como entre quienes han alcanzado como máximo la educación obligatoria; y los más formados también identifican la dificultad intrínseca a los temas financieros como la principal causa de su desconocimiento (si bien en menor proporción que los menos formados). Si el nivel de formación no marca diferencias significativas entre los encuestados, el sexo y la edad sí lo hacen: en general, las mujeres y los jóvenes manifiestan en mayor medida esa insuficiencia de conocimientos financieros. La admite una de cada dos mujeres menores de 40 años (49%), proporción que supera claramente a la de los hombres del mismo grupo de edad (36%). Ellas no solo reconocen en mayor medida que ellos la falta de conocimientos necesarios para adoptar buenas decisiones económicas, sino que las que así lo hacen, justifican ese déficit más frecuentemente por la dificultad que presentan estas cuestiones (71%).

Las respuestas que dan los encuestados a otras preguntas de la encuesta sugieren que la carencia reconocida de competencias financieras no obedece a la ausencia de una disposición favorable hacia el aprendizaje ni a la dejadez o indolencia en temas bancarios.

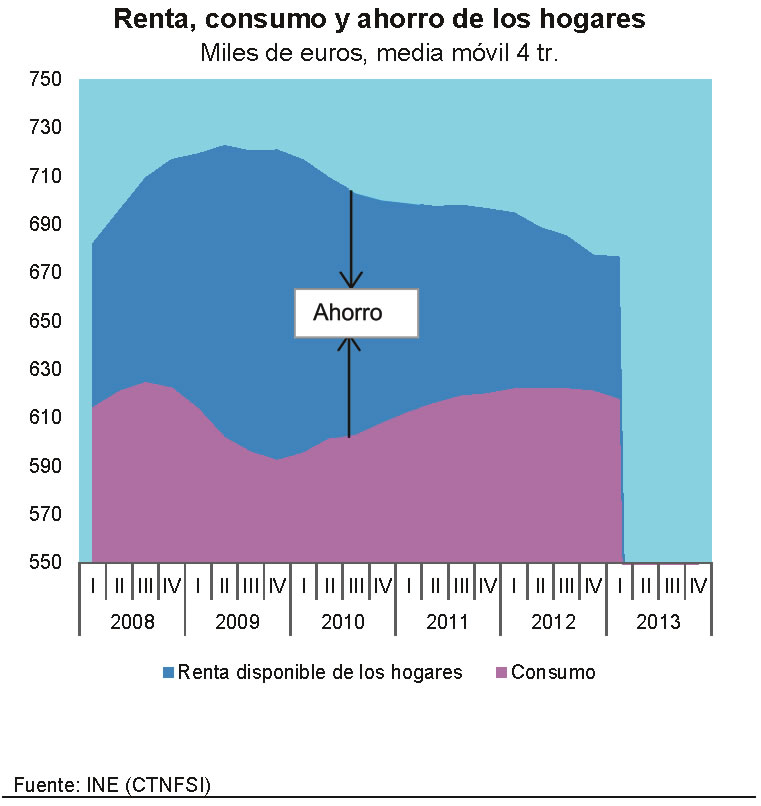

Por una parte, cuando se solicita a los encuestados que manifiesten su grado de acuerdo con la frase: “Todos deberíamos aprender a ahorrar desde pequeños”, dos tercios la suscriben “totalmente”; sumados a los que se declaran “bastante de acuerdo”, representan a casi el 95% de todos los encuestados (gráfico 3). El dato deja pocas dudas sobre el elevado valor que se concede al ahorro como objetivo financiero, y la importancia que se atribuye a su enseñanza desde la infancia.

Por otra parte, el hecho de que dos tercios de los encuestados (65%) consulten sus cuentas más de una vez por semana (la mitad de ellos, “todos o casi todos los días”) denota un hábito de acceso a servicios bancarios y un interés claro en el seguimiento de las propias finanzas. Cuando esta misma pregunta se formuló en la Encuesta Funcas 2018 sobre cultura financiera, la proporción de quienes declaraban consultar sus cuentas varias veces por semana no llegaba a la mitad (47%), y la de quienes lo hacían a diario o casi todos días rondaba una quinta parte (21%) (gráfico 4). Por tanto, en estos últimos cinco años ha aumentado la frecuencia de estas consultas, a lo que muy probablemente han contribuido los avances en la digitalización de la banca y la facilitación del acceso a sus servicios. También es probable que el cambio en el entorno económico haya impulsado esta rutinización de las consultas bancarias: en 2018, la economía española se hallaba en una fase expansiva, con una inflación inferior al 2%, mientras que, en 2023 –tras las sucesivas crisis globales provocadas por la pandemia, la escasez de suministros y la guerra en Ucrania, y con una inflación que ha alcanzado niveles inéditos desde principios de los años ochenta del pasado siglo–, la situación económica que afrontan los hogares es más problemática e inestable. De hecho, a la pregunta sobre si “desde que han aumentado los precios con la inflación” consultan más los movimientos bancarios, un tercio de los encuestados (33%) contesta afirmativamente (gráfico 5).

El Día de la Educación Financiera, que se celebra hoy, 2 de octubre, brinda una buena oportunidad para analizar datos como estos y reflexionar sobre las preguntas que suscitan. En el debate sobre la educación financiera se ha reivindicado, con buen criterio, la necesidad de evaluar el impacto de los programas que se han implementado, con el fin de cribar las iniciativas más eficaces y optimizar la eficiencia de las que se lancen en el futuro. Pero, ¿y si el problema de la eficacia de la educación financiera no reside tanto en los contenidos de la oferta educativa que tantas instituciones están poniendo a disposición de los ciudadanos, cuanto en las mentes de estos, en unos casos (más frecuentes entre hombres y personas mayores), por exceso de confianza en su disposición de conocimientos, y en otros (más frecuentes entre mujeres y jóvenes), por falta de confianza en la propia capacidad de entenderlos?

El reto de la educación financiera también consiste en contrarrestar estos sesgos cognitivos, con el fin de atraer hacia ella a segmentos de la población a los que hasta ahora no ha conseguido llegar. Quizá cabría empezar trasladando a la sociedad —y, en particular, a los jóvenes y las mujeres— el mensaje de que los conocimientos necesarios para incrementar la calidad de nuestras decisiones financieras no constituyen un arcano solo accesible a expertos versados en cálculos y operaciones matemáticas; y que comprender y sacar provecho de tales conocimientos aplicados, tan importantes para el bienestar personal y familiar, se encuentra al alcance de quien esté dispuesto a dedicar atención y algo de tiempo a conseguirlos.

Otros resultados de la Encuesta Funcas sobre cultura financiera

- Solo un 6% de los encuestados afirma no controlar sus gastos mensuales, lo que representa una décima parte de quienes contestan que los controlan “de forma aproximada” (64%), y una quinta parte de quienes declaran controlarlos “de manera bastante estricta” (30%). A medida que aumenta el nivel formativo y el nivel de ingresos del hogar, decrecen los porcentajes de encuestados que efectúan un control estricto de sus gastos (38% de los encuestados con ingresos del hogar de hasta 1.800 euros; 29%, con ingresos entre 1.800 y 3.300 euros; y 20%, con ingresos por encima de 3.300 euros). Entre los encuestados parados, el porcentaje de quienes controlan sus gastos estrictamente se aproxima al 40%.

- A algo más de la mitad de los encuestados que afirman no controlar de manera estricta sus gastos (53%) les gustaría llevar un mayor control de su gestión, opinión que expresan con mayor frecuencia las mujeres (58%), sobre todo, las menores de 40 años (65%). Un tercio de estas últimas (32%) reconoce no controlar más estrictamente sus gastos “porque no sabe cómo hacerlo”, si bien proporciones similares aluden a la “pereza” (31%) y a la “falta de tiempo” (26%).

- Cuatro de cada cinco encuestados (39%) comprueban con “mucha” o “bastante” frecuencia que, al final de mes, han gastado más de lo que disponían (en 2018 esa misma respuesta la daba el 24% de los encuestados). Esta situación de “no llegar a fin de mes” la afrontan con más frecuencia las mujeres (41%) que los hombres (36%), y también quienes cuentan entre 35 y 54 años (41-42%) y presumiblemente soportan más cargas familiares.

- Un 56% de los encuestados declara que no suele encontrarse en la situación de terminar el mes habiendo gastado más de lo que tenía disponible (porcentaje que entre los encuestados con ingresos del hogar por debajo de 1.000 euros cae hasta el 29%). Quienes sí se encuentran eventualmente en esa situación, afirman recurrir antes a ahorros propios (59%) que a la tarjeta de crédito (28%) o a la solicitud de préstamos a personas cercanas (13%).

- Dos de cada tres encuestados (67%) piensan que “solo se puede ahorrar cuando se dispone de unos ingresos altos”. Un 22% suscribe este parecer “totalmente”, y un 45% expresa estar “bastante de acuerdo” con él.

Ficha técnica de la Encuesta Funcas 2023 de cultura financiera

• ÁMBITO: territorio nacional peninsular e insular.

• UNIVERSO: personas de entre 18 y 64 años.

• TAMAÑO MUESTRAL: 1.503 entrevistas.

• TÉCNICA DE ENTREVISTA: entrevista online a través de Emop (panel online de Imop).

• SELECCIÓN DE LA MUESTRA: selección aleatoria entre los panelistas de Emop que cumplan las características definidas para la investigación.

• TRABAJO DE CAMPO: del 6 al 19 de septiembre 2023.

• MARGEN DE ERROR DE MUESTREO: ±2,6 para p=q=50% y un nivel de significación del 95% para el conjunto de la muestra.

• MÉTODO DE PONDERACIÓN: Los datos se ponderaron por las variables: sexo x edad (2 x 10 grupos); comunidad autónoma (7 grupos); tamaño de municipio (4 grupos); nivel de estudios (3 grupos).

• INSTITUTO RESPONSABLE DEL TRABAJO DE CAMPO: IMOP INSIGHTS, S.A.